Зависимость от Каспийского магистрального нефтепровода будет по-прежнему высокой – аналитики S&P Global Ratings

И это несмотря на принимаемые правительством меры, отмечают эксперты.

Сохраняющаяся высоконцентрированность экономики Казахстана на энергетических ресурсах была отмечена аналитиками во время ежегодной конференции S&P Global Ratings, передает inbusiness.kz. По словам директора S&P Global Ratings направления “Финансовые институты” Сергея Воронько, зависимость от Каспийского трубопровода (Каспийский трубопроводный консорциум) будет по-прежнему высокой, несмотря на меры по увеличению диверсификации экспортных маршрутов, которые принимает правительство.

Данный фактор – один их тех пунктов, который может оказать влияние на макроэкономическую ситуацию, сценарии развития которой аналитики рассмотрели в рамках 2024 года. При этом фокус был сделан на банковской сфере, для которой в следующем году важными темами могут стать качество активов и конкурентная среда.

Макроэкономическая ситуация и внешние риски

Вследствие рыночной волатильности в 2022-2023 годах руководство банков стало обращать большее внимание на макро- и внешнеэкономическую ситуацию, в частности на условия торговли и денежно-кредитную политику, отметил во время выступления Сергей Вороненко. В этом году аналитики S&P Global Ratings пересмотрели прогноз по рейтингам Казахстана с "негативного" на "стабильный". Они пришли к выводу, что в среднем в ближайшие три года рост экономики страны составит около 4%. Но после аналитики ожидают его замедления в связи с несколькими факторами.

“Прежде всего это фискальный фактор, изменение фискальной политики и отчислений из Фонда национального благосостояния РК, как декларирует правительство. Это может усилить давление на дефицит бюджета, потому что мы также считаем, что расходы будут сохраняться на том же уровне, в котором они сохраняются на сегодняшний момент. А вот фактор доходов и фискальная политика здесь уже возникают как дополнительные вопросы. Это определенный фактор, который может иметь достаточно серьёзное влияние на бюджетные показатели”, – сказал Сергей Вороненко.

Качество активов

Актуальной темой в 2024 году будет качество активов банковского сектора.

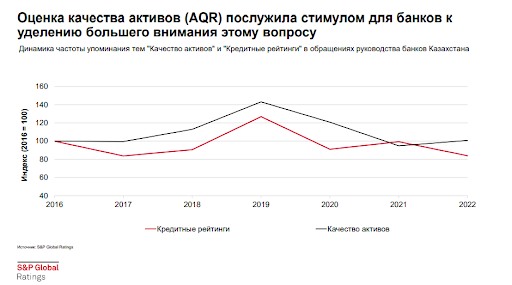

“До 2019 года банки предпочитали не особо упоминать качество своих активов, пока их не спросят. Их спросили в 2019 году, и мы видим, насколько эта тема стала актуальной. Их спросили в 2022 году, мы видим, что тема перестала быть столь острой на повестке дня с точки зрения руководства банков. Почему так сложилось? Неужели все уроки так быстро были выучены?” – задался вопросом эксперт.

По данным, которые привёл Сергей Вороненко, качество активов банковского сектора Казахстана, скорее всего, будет стабильным и находится на уровне 8,5-9%.

“Мы видим существенное улучшение качества актива с 2018 до 2022 года и дальше замедление. Почему так происходит? Почему не происходит в дальнейшем улучшение качества активов, а может быть, происходит улучшение, одновременно улучшения этих факторов друг друга балансируют?” – спросил он.

Кредитование

Сергей Вороненко обратил внимание на отношение розничных кредитов к розничным депозитам. Так, за последние два года розничный кредитный портфель рос примерно на 30-40%, а розничный депозитный портфель на 22% в 2021 году и на 16% в 2022 году. Это в два раза меньше, чем рост розничного кредитования. Он отметил, что уровень долговой нагрузки растёт гораздо быстрее, чем уровень благосостояния в системе.

“А что же вызывает наше беспокойство? Это, в общем-то, не только свойственно Казахстану, это все, что мы анализируем с точки зрения уровня закредитованности в разных экономиках мира – это распределение благосостояния и распределение долговой нагрузки. Мы видим, что закредитованные регионы – это прежде всего крупные мегаполисы: Алматы, Астана, Шымкент. Несмотря на то, что уровень общей закредитованности по-прежнему остается на достаточно умеренном уровне, порядка 13% от ВВП, мы отмечаем риски, что он может распределяться довольно неравномерно. Уровень повышенной закредитованности может относиться к слоям населения наименее обеспеченным, которые являются наиболее уязвимыми в случае разворота кредитного цикла”, – объяснил спикер.

Однако, по мнению аналитиков, замедление темпов роста розничного кредитования может позитивно сказаться на дальнейшем развитии банковского сектора. Вполне вероятно, что в долгосрочной перспективе стоимость кредитных потерь может снизиться до исторического минимума – 1%.

Сергей Вороненко отметил несколько основных факторов, которые существенно повлияли на структурные изменения банковского сектора за последние несколько лет. Прежде всего, это усиление банковского надзора, более взвешенное управление рисками в отношении розничного кредитования, принятие рисков, снижение доли валютных кредитов (сейчас эта доля составляет менее 10% по сравнению с 35% в 2014 году), увеличение доли более качественного ипотечного кредитования. В ближайшее время она может составить порядка 35% по сравнению с 25% в 2017 году.

Конкурентная среда

Большой фокус внимания казахстанских банков в 2024 году будет направлен на тему конкуренции и цифровизации. По расчетам аналитиков, порядка 15-17% совокупных расходов банков в ближайшее время будет направлено на цифровую трансформацию.

“Часть этих расходов была связана также с защитой персональных данных от киберугроз, что, в общем-то, является уже неотъемлемой частью банковского бизнеса. А банки достаточно уязвимы к подобного рода рискам. Что касается совокупных доходов, мы считаем, что в 2024 году банки в Казахстане покажут довольно стабильную динамику, и мы ожидаем, что будет вполне рекордный год с точки зрения объёмов заработанных прибылей. Средней возвратности на капитал мы ожидаем в размере 25-30%, что существенно выше сопоставимо многих развивающихся экономик мира”, – сказал Сергей Вороненко.

Он добавил, что возможности дальнейшего роста процентного дохода и усиление процентной маржи в ближайшей перспективе для банков Казахстана весьма ограничены. В этом случае начать играть более значимую роль тут могут комиссии, особенно когда ставки начнут разворачиваться и процентная маржа будет находиться под ещё большим давлением.

“Мы видим, что шесть банковских групп в Казахстане пытаются конкурировать достаточно сильно между собой за комиссионный доход клиентов. Отмечаем, что группа Kaspi зарабатывает порядка 60% всего совокупного комиссионного дохода в банковском секторе Казахстана. Сможет ли одна из шести конкурирующих крупных финансовых групп как-то потеснить несколько позиций группы Kaspi и какими темпами будет развиваться в дальнейшем группа Kaspi и инфраструктура – это большой вопрос. В основном банки, ориентирующиеся на корпоративный сегмент. Менее продвинутые с точки зрения процесса цифровизации банки будут в долгосрочной перспективе проигрывать. Особенно когда процентные ставки начнут разворачиваться. Способность генерировать больше компрессионного дохода у них будет падать”, – пояснил он.

Будет усиливаться давление на небольших игроков, таких как банковские финансовые организации, желающие получить банковскую лицензию. Пока их доля на рынке небольшая, но если игроков станет больше, то они будут составлять дополнительную конкуренцию, прежде всего в розничном кредитовании. У них будут определенные преимущества с точки зрения привлечения клиентской базы и комиссионного обслуживания.

В фокусе внимания также будет находиться кредитование малого и среднего бизнеса, и не только благодаря государственной поддержке и государственным субсидиям. Ещё одна тема, которая все больше начинает волновать банки в Казахстане, – тема устойчивого развития.

“Нужно будет усиливать область корпоративного управления. В этом году мы повысили оценку рисков банковского сектора РК. Считаем, что есть определенные принципы устойчивости в системе, что банковский сектор Казахстана входит в 2024 год более сильным, чем это было последние несколько лет. Мы также считаем, что влияние сильно затянувшейся фазы коррекции, которая была связана и с накопившимися старыми проблемами с точки зрения качества активов и начисления резервов, уже подошла к концу и банковский сектор находится в фазе активного восстановления”, – подытожил Сергей Вороненко.