Почему Казахстану не нужен Агробанк – аналитики

Депутат мажилиса Анас Баккожаев предложил создать Агробанк. Однако аналитики опасаются, что в результате эта идея ляжет существенным бременем на бюджет, передает LS.

В аналитическом центре АФК считают, что появление отдельного отраслевого банка не сможет кардинально изменить ситуацию с выделением средств для поддержки аграриев по нескольким причинам.

Во-первых, по их мнению, в стране уже существует хорошо развитая финансовая инфраструктура и отдельные институты, которые работают исключительно с аграрным сектором. В том числе путём прямого обеспечения производителей из этой отрасли льготными кредитными ресурсами из средств республиканского бюджета (Аграрная кредитная корпорация и КазАгроФинанс).

"Отметим, что финансирование платежеспособной части предприятий сельского хозяйства стабильно со стороны коммерческих банков, тогда как со стороны государства предоставляется значительная поддержка в виде льготных займов, субсидий, представления ГСМ по низким ценам", – подчеркнули аналитики.

Так, согласно подсчетам АФК, льготные программы АКК охватывают около трети из 255 тыс. действующих аграрных товаропроизводителей. Это без учета программ поддержки МСБ в селах со стороны "Даму", БРК и других институтов развития.

Между тем в прошлом году банки выдали данной отрасли ссуд на 289 млрд тенге, ещё 522 млрд тенге было от государства: 350 млрд тенге – от Аграрной кредитной корпорации, 172 млрд тенге – КазАгроФинанс, учитывая лизинг сельхозтехники. За 10 месяцев текущего года БВУ предоставили уже кредитов на 313 млрд тенге, а компаниям, перерабатывающим продукцию сельского хозяйства – 555 млрд тенге.

"Вопросы, которые действительно требуют решения – это механизмы субсидирования и стабильность выплат. В частности, в этом году сдерживающим фактором явилась новая платформа субсидирования Gosagro.kz. С начала её ввода фермеры и операторы (банки, лизинговые компании, МФО) испытывают сложности оформления субсидий и систематические сбои площадки", – считают в ассоциации.

Во-вторых, в АФК обратили внимание на наличие существенных рисков в отрасли, связанных с природно-климатическими условиями, колебанием цен на сырье и готовую продукцию, недостатком транспортно-логистической инфраструктуры и мест хранения продукции АПК.

В качестве примера они привели процент убыточных предприятий в сельском хозяйстве, который составляет почти 30% по итогам 2022 года.

"Это во многом объясняет низкую долю выплат сектора в консолидированный бюджет (на сельское хозяйство в прошлом году пришлось 0,6% от всех налогов) при значительно более высокой её доле в структуре ВВП страны (в 2022 году – 5,2%). Отсюда вытекают и высокие кредитные риски отрасли, что ограничивает возможности рыночного кредитования. Создание Агробанка эти риски не снимет, а наоборот, аккумулирует их в специализированном банке", – опасаются аналитики.

В-третьих, залоговое обеспечение, представляемое аграриями, в основном имеет низкую или нулевую рыночную стоимость, что снижает интерес фининститутов к выдаче займов подобным предприятиям. Поэтому для них предпочтительным механизмом является принятие гарантий институтов развития, отметили в АФК.

Профучастники ожидают, что в будущем это также позволит снизить расходы государства, связанные с изъятием и вовлечением в оборот неэффективно используемых сельскохозяйственных активов.

В то же время они предложили упростить оборот прав землепользования, чтобы у кредиторов была возможность при необходимости реализовать право временного землепользования без необходимости его выкупа, что повысит ликвидность залогов.

В-четвертых, создание Агробанка потребует значительных затрат. В ассоциации пояснили, что это станет дополнительной нагрузкой на республиканский бюджет и не решит текущих проблем АПК.

"С учетом дефицита бюджета, значительно увеличивающейся его долговой нагрузки (расходы на обслуживание и погашение госдолга за январь-сентябрь 2023 года составили 3,7 трлн тенге, или 18% от всех расходов консолидированного бюджета) расходы на создание банка при наличии действующих институтов поддержки аграриев выглядят чрезмерными", – отметили аналитики.

Чтобы разрешить ситуацию в данной отрасли, АФК рекомендует сместить акцент в госпомощи с прямого финансирования на поддержку посредством инвестиционных и товарных субсидий, инструментов гарантирования и страхования, что позволит распределять риски коммерческих фининститутов по своевременному возврату кредитных средств и вовлекать банки в кредитование АПК.

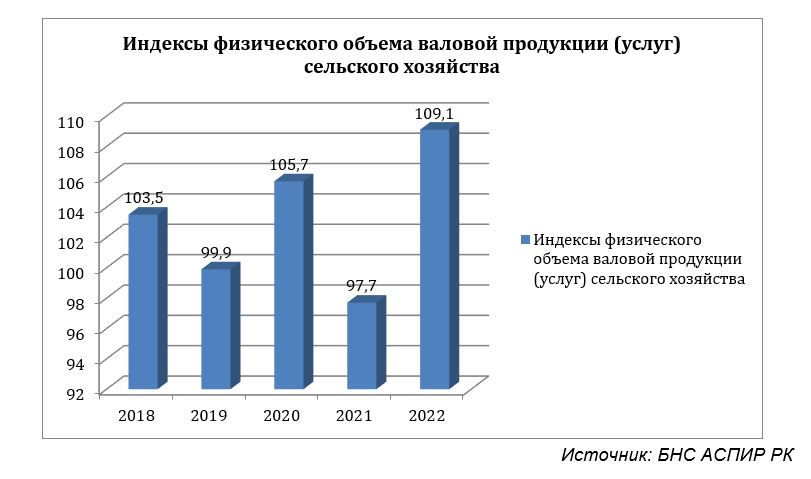

Тем временем старший аналитик департамента консалтинговых услуг AERC Ерасыл Серикбай напомнил, что темп роста сельского хозяйства по итогам 2022 года увеличился на 9,1% по сравнению с 2021 годом, достигнув 9,5 трлн тенге.

"За январь-ноябрь 2023 года объём валовой продукции сельского хозяйства составил 8 204,4 млрд тенге, в то время как за аналогичный период предыдущего года данный показатель составлял 9 121,5 млрд тенге. Можно заметить, что текущая динамика производства и предоставления услуг в отрасли имеет неустойчивый характер, колеблющийся от года к году. Тем не менее общая тенденция является относительно положительной", – подчеркнул он.

В беседе с LS аналитик объяснил, что создание Агробанка может быть обоснованным в случае, если АПК сталкивается с такими проблемами, как доступ к получению средств, высокие процентные ставки или несоответствие предложенных банковских продуктов потребностям аграрного сектора.

Однако, на его взгляд, в настоящее время имеется достаточное количество механизмов поддержки фермеров. Поэтому он считает, что сейчас открытие отраслевого банка не является нужной мерой для помощи сельского хозяйства.

В то же время Серикбай не исключает, что создание отраслевого банка может повысить доступность кредитования для сельскохозяйственных предприятий и предоставить им более гибкие и адаптированные продукты, предоставляющие заем.

"Но эффективность этого решения зависит от правильной организации финструктуры и его способности адекватно реагировать на потребности аграрного сектора. Более того, следует подчеркнуть необходимость соблюдения условий рынка, предъявляемых Агробанку как финучреждению, действующему наряду с другими банками. Иными словами, уровень ставок финансирования должен соответствовать рыночным стандартам", – уточнил он.

Отвечая на вопрос о том, что может стать альтернативным решением этой инициативе, представитель AERC рассказал о модернизации уже существующих банковских структур с целью их адаптации к потребностям аграриев.

Помимо прочего, он предлагает рассмотреть возможность внедрения госпрограмм поддержки и стимулирования аграрного сектора либо улучшить действующие механизмы, обеспечив более прозрачное и эффективное функционирование.

Также Серикбай проанализировал возможные угрозы для рынка в случае появления Агробанка. Прежде всего, он выделил риски, связанные с недостаточным финансированием банка, неправильной стратегией кредитования, денежными убытками из-за невыполнения заемщиками своих обязательств, особенно в условиях нестабильности и экономических трудностей в сельском хозяйстве.

Кроме того, финструктура будет подвергаться конкуренции с другими коммерческими банками. По его мнению, это может затруднить его действенность, поскольку условия рынка будут определять его работу. Ещё эксперт выразил опасения по поводу концентрации рисков сельхозсектора в одной организации, что представляет собой нежелательную ситуацию.

В целом он не исключает, что данную инициативу может продавить определенное лобби.

"Зачастую, когда создаются новые банки или финучреждения, это может изменить баланс сил и конкуренцию в секторе, что, в свою очередь, может повлиять на интересы уже действующих участников рынка и других заинтересованных сторон, включая ассоциации предприятий", – заключил аналитик.