Мировые рынки акций вторую неделю торгуются на позитиве

Американские фондовые индикаторы завершили пятницу ростом на данных с рынка труда

Минувшую пятницу фондовый индекс Гонконга Hang Seng завершил в плюсе, биржи Японии были закрыты по случаю Дня Конституции, материкового Китая – по случаю Дня труда, сообщает inbusiness.kz.

В пятницу, 3 мая инвесторы ждали статданных по рынку труда США, который вышел, когда фондовые площадки Азиатско-Тихоокеанского региона (АТР) уже завершили торги. Аналитики, опрошенные Trading Economics, прогнозировали, что безработица в Штатах в апреле останется на уровне 3,8%, а число рабочих мест в экономике страны в прошлом месяце увеличилось на 238 тыс. после подъёма на 303 тыс. месяцем ранее.

В пятницу, 3 мая инвесторы ждали статданных по рынку труда США, который вышел, когда фондовые площадки Азиатско-Тихоокеанского региона (АТР) уже завершили торги. Аналитики, опрошенные Trading Economics, прогнозировали, что безработица в Штатах в апреле останется на уровне 3,8%, а число рабочих мест в экономике страны в прошлом месяце увеличилось на 238 тыс. после подъёма на 303 тыс. месяцем ранее.

А вот данные, которые опубликовало минтруда США 3 мая, когда в восточном полушарии уже была глубокая ночь 4 мая. Вот что сказала исполняющая обязанности министра труда США Джули Су:

"Сегодня бюро статистики труда сообщило, что в апреле в американской экономике было создано 175 тысяч рабочих мест, а уровень безработицы составил 3,9 процента. Это самый продолжительный период такого низкого уровня безработицы за более чем полвека".

Гонконгский индикатор Hang Seng (HSI) в пятницу подскочил на +1,48%. Индекс вырос по итогам девятой сессии подряд, чего не наблюдалось с 2018 года, обновил максимум за восемь месяцев и прибавил +4,67% (+824,77 пункта) за неделю.

Как стало известно накануне, экономика Гонконга в первом квартале 2024 года увеличилась на +2,3% по сравнению с предыдущими тремя месяцами и на +2,7% в годовом выражении. Консенсус-прогноз экспертов, который приводит Trading Economics, предполагал увеличение на +0,9% как в поквартальном, так и в годовом исчислении.

Как стало известно накануне, экономика Гонконга в первом квартале 2024 года увеличилась на +2,3% по сравнению с предыдущими тремя месяцами и на +2,7% в годовом выражении. Консенсус-прогноз экспертов, который приводит Trading Economics, предполагал увеличение на +0,9% как в поквартальном, так и в годовом исчислении.

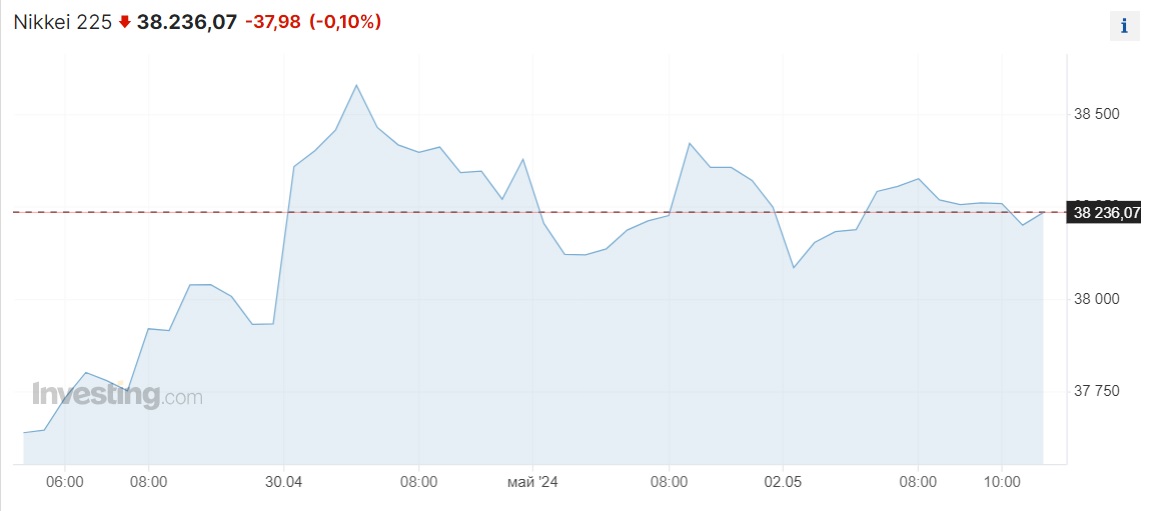

Накануне в четверг японский индекс Nikkei 225 (JP 225) потерял -0,10% по итогам торгов, но вырос и на +0,77% (+292,57 пункта) за неделю.

Напомним, что банк Японии сохранил ключевую процентную ставку в диапазоне от 0% до 0,1% годовых по итогам завершившегося в последнюю пятницу апреля двухдневного заседания, повысив прогнозы инфляции на текущий и следующий финансовые годы. Он также заявил, что продолжит выкусп государственных и корпоративных облигаций в соответствии с принятыми в марте решениями.

Напомним, что банк Японии сохранил ключевую процентную ставку в диапазоне от 0% до 0,1% годовых по итогам завершившегося в последнюю пятницу апреля двухдневного заседания, повысив прогнозы инфляции на текущий и следующий финансовые годы. Он также заявил, что продолжит выкусп государственных и корпоративных облигаций в соответствии с принятыми в марте решениями.

Китайский фондовый индекс Shanghai Composite (SSEC) в четверг 2 мая тоже немного снизился, потеряв к закрытию -0,26%. За неделю индикатор набрал +0,52% или +16,18 пункта.

В понедельник, 6 мая ведущие рынки акций АТР выросли на торгах вслед за подъёмом на Wall Street в пятницу, биржи Японии и Южной Кореи были закрыты в связи с Днём детей.

В понедельник, 6 мая ведущие рынки акций АТР выросли на торгах вслед за подъёмом на Wall Street в пятницу, биржи Японии и Южной Кореи были закрыты в связи с Днём детей.

Во вторник, 7 мая выросли все индексы азиатско-тихоокеанского региона кроме Гонконгского HSI, снизившегося на -0,44% (-81,30 пункта) до 18 497,00 пунктов. Японский JP 225 вырос на +1,47% (+560,43 пункта) до 38 796,50 пункта. Китайский SSEC поднялся на +0,22% (+7,02 пункта) до 3 147,74 пункта.

Фондовые рынки Западной Европы в основном выросли в минувшую пятницу. Инвесторы оценивали макроэкономические и корпоративные новости.

Как стало известно в пятницу, 3 мая, безработица в еврозоне в марте 2024 года составила 6,5%, как и месяцем ранее. Консенсус-прогноз экспертов также не предусматривал изменения показателя. Годом ранее, в марте 2023 года, безработица в еврозоне составляла 6,6%.

Как стало известно в пятницу, 3 мая, безработица в еврозоне в марте 2024 года составила 6,5%, как и месяцем ранее. Консенсус-прогноз экспертов также не предусматривал изменения показателя. Годом ранее, в марте 2023 года, безработица в еврозоне составляла 6,6%.

В Италии безработица неожиданно упала до 7,2% с 7,4% в феврале, тогда как прогноз предусматривал рост до 7,5%. Показатель опустился до минимума более чем за 15 лет.

Тем временем объём промышленного производства во Франции в марте сократился на 0,3% к февралю, хотя эксперты ожидали роста показателя на аналогичную величину.

Во Франции апрельский индекс доверия потребителей опустился до 90 пунктов с 91 пункта в марте, сообщило Национальное статистическое управление Insee.

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 увеличился на +0,46% (+2,32 пункта) до 505,52 пункта. А вот за неделю индикатор снизился после повышения неделей ранее. Индекс потерял -0,48% или -2,46 пункта.

Британский индекс FTSE 100 прибавил +0,51% (+41,34 пункта). За неделю индикатор вырос на +0,90% (+73,66 пункта) до 8 231,49 пункта.

Британский индекс FTSE 100 прибавил +0,51% (+41,34 пункта). За неделю индикатор вырос на +0,90% (+73,66 пункта) до 8 231,49 пункта.

Германский DAX прибавл +0,59%, французский CAC 40 вырос на +0,54%. А вот итальянский FTSE MIB и испанский IBEX 35 потеряли -0,32% и -0,16% соответственно.

Германский DAX прибавл +0,59%, французский CAC 40 вырос на +0,54%. А вот итальянский FTSE MIB и испанский IBEX 35 потеряли -0,32% и -0,16% соответственно.

В понедельник, 6 мая рынки акций крупнейших стран Западной Европы закрылись в плюсе в понедельник благодаря растущим надеждам на скорое смягчение денежно-кредитной политики Европейским центральным банком.

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 увеличился на +0,53%, до 508,22 пункта. Германский DAX прибавил +0,96%, французский CAC 40 стал дороже на +0,49%, итальянский FTSE MIB на +1,06%, испанский IBEX 35 на +0,58%. Биржи Великобритании в понедельник были закрыты (Первый майский банковский выходной).

Во вторник, 7 мая все западноевропейские индексы в зеленом секторе.

Фондовый рынок США завершил торги пятницы ростом за счёт укрепления секторов технологий, сырья и коммунальных услуг.

Как говорилось ранее, рост звёздно-полосатого фондового рынка был обусловлен выходом данных от Минтруда США, который оказался позитивным для него.

Как говорилось ранее, рост звёздно-полосатого фондового рынка был обусловлен выходом данных от Минтруда США, который оказался позитивным для него.

Хотя есть и ложка дегтя в бочке мёда. Ставки долгосрочных ипотечных кредитов в США увеличились по итогам пятой недели подряд, и эксперты не ожидают изменения этой тенденции в ближайшие месяцы. Средняя ставка по тридцатилетним кредитам в четверг составляла 7,22% годовых по сравнению с 7,17% неделю назад, сообщила государственная ипотечная корпорация Freddie Mac. Годом ранее она находилась на отметке 6,39%.

Пятнадцатилетние кредиты в настоящее время предоставляются в среднем под 6,47% годовых против 6,44% неделей ранее и 5,76% год назад.

Freddie Mac рассчитывает средние ставки на основе данных от примерно 80 организаций, предоставляющих ипотечные кредиты по всей стране. Ставки не учитывают потенциальные комиссии и другие выплаты, связанные с ипотекой.

Наверное, стоит отметить, что повышение стоимости ипотеки также влияет на показатель инфляции. Кроме того, темпы роста потребительских цен в США будут оставаться высокими в течение некоторого времени, и возможное повышение процентных ставок остается на повестке дня, заявила член совета управляющих Федеральной резервной системы Мишель Боуман в пятницу, 3 мая.

"Хотя нынешняя денежно-кредитной политика, по-видимому, является ограничительной, я по-прежнему готов поднять ставку на предстоящем заседании, если поступающие данные будут указывать на то, что прогресс в области ослабления инфляции застопорился или повернулся вспять", — говорится в тексте её выступления в Ассоциации банкиров Массачусетса.

По словам Боуман, в последнее время "очевиден рост цен во многих категориях товаров и услуг, что говорит о всего лишь временном ослаблении инфляции во втором полугодии прошлого года".

"Мой базовый прогноз по-прежнему заключается в том, что инфляция продолжит снижаться при сохранении базовой ставки на стабильном уровне, но я все ещё вижу ряд рисков ускорения инфляции, которые влияют на мой прогноз", — сказала она.

Председатель ФРС Джером Пауэлл на пресс-конференции 1 мая говорил журналистам о том, что руководители Федрезерва считают маловероятным дальнейшее повышение ставок. Экономисты также не ожидают от американского Центробанка такого шага, однако ситуация может измениться, если темпы подъёма цен ускорятся, или если потребители начнут ожидать более высокой инфляции, отмечает MarketWatch.

Dow Jones Industrial Average увеличился на +450,02 пункта (+1,18%) и составил 38 675,68 пункта. За неделю индекс вырос на +436,02 пункта (+1,14%).

Значение Standard & Poor’s 500 за день выросло на +63,59 пункта (+1,26%) — до 5 127,79 пункта. За неделю индикатор набрал +27,83 пункта или +0,55%.

Значение Standard & Poor’s 500 за день выросло на +63,59 пункта (+1,26%) — до 5 127,79 пункта. За неделю индикатор набрал +27,83 пункта или +0,55%.

Индекс Nasdaq Composite повысился на +315,37 пункта (+1,99%) и завершил торги на отметке 16 156,33 пункта. За минувшую торговую пятидневку индекс вырос на +228,43 пункта (+1,43%).

Индекс Nasdaq Composite повысился на +315,37 пункта (+1,99%) и завершил торги на отметке 16 156,33 пункта. За минувшую торговую пятидневку индекс вырос на +228,43 пункта (+1,43%).

По информации investing.com, на Нью-Йоркской фондовой бирже количество подорожавших бумаг (2 076) превысило количество закрывшихся в минусе (768), а котировки 67 акций практически не изменились. На фондовой бирже NASDAQ бумаги 2090 компаний подорожали, 1 283 снизились, a 111 остались на уровне предыдущего закрытия.

По информации investing.com, на Нью-Йоркской фондовой бирже количество подорожавших бумаг (2 076) превысило количество закрывшихся в минусе (768), а котировки 67 акций практически не изменились. На фондовой бирже NASDAQ бумаги 2090 компаний подорожали, 1 283 снизились, a 111 остались на уровне предыдущего закрытия.

В понедельник, 6 мая американские фондовые индексы завершили торги ростом. Индекс Dow Jones Industrial Average повысился на +0,46% и составил 38 852,27 пункта. Значение Standard & Poor’’s 500 увеличилось на 1,03% до 5 180,74 пункта. Nasdaq Composite прибавил +1,19% до 16 349,25 пункта.

Лидерами роста в индексе Dow Jones стали акции Walt Disney Co., подорожавшие на 2,5%. Цена бумаг Apple Inc. снизилась на -0,9% на новости, что инвесткомпания Уоррена Баффета Berkshire Hathaway сократила свою долю в ней на 13% из-за проблем корпорации. Как отмечает CNBC, это уже второй квартал подряд, когда "оракул из Омахи" избавляется от бумаг Apple.

Одна из причин — ухудшение финансовых показателей эмитента. По итогам первого квартала Apple зафиксировала снижение выручки и прибыли. Вместе с тем мультипликатор P/E превысил 27 — достаточно высокий уровень. Чтобы поддержать котировки, Apple объявила об обратном выкупе акций на рекордные 110 млрд долларов.

Сам Баффет ранее предупреждал о замедлении роста экономики США и своих компаний. Тем не менее операционная прибыль Berkshire в январе — марте взлетела на 39% в годовом выражении — до 11,22 млрд долларов, что стало историческим максимумом. Главным драйвером выступил сегмент страхования, считают эксперты Bloomberg.

"Быки" будут стремиться сохранить импульс к росту после того, как им удалось вырвать прошлую неделю из зубов "медведей", — сказал Крис Ларкин из E*Trade, слова которой приводит finmarket.ru. — На этой неделе не ожидается важных экономических данных, но будет много выступлений членов руководства Федрезерва. Трейдеры будут подробно разбирать любые комментарии о потенциальных снижениях ставки".

Глава Федерального резервного банка Нью-Йорка Джон Уильямс заявил в понедельник, что решения о снижении процентных ставок будут приниматься исходя из поступающих данных, тем самым дав понять, что в ближайшее время этого не ожидается, пишет Trading Economics.

Его коллега из ФРБ Ричмонда Томас Баркин тем временем выразил уверенность в том, что инфляция достигнет 2% после того, как эффекты от высоких процентных ставок проявятся в полной мере.

Следующее решение по ключевой ставке ФРС огласит 12 июня. Напомним, что Федрезерв оставил её без изменений 1 мая на уровне 5,25 – 5,50%. Вероятность того, что она не поменяется и в июне составляет 85,8%. На снижение до 5,00 – 5,25% ставится 14,2%.